ფინანსური სტაბილურობის კომიტეტის გადაწყვეტილება

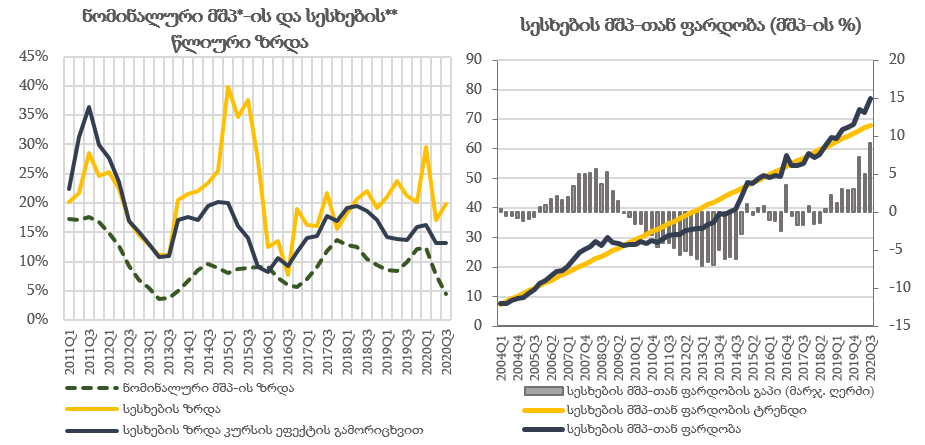

არსებული საბაზო სცენარის განვითარების შემთხვევაში, ეროვნული ბანკი მიმდინარე წლის მარტში გამოთავისუფლებული კაპიტალის ბუფერების მოთხოვნის აღდგენის გეგმას და მათი ეტაპობრივად შევსების თარიღებს 2021 წელს გამოაცხადებს, რის შემდეგაც საბანკო სექტორს საკმარისი დრო მიეცემა ბუფერების თავიდან დასაგროვებლად. 2020 წლის ოქტომბერში სესხების წლიურმა ზრდამ, გაცვლითი კურსის ეფექტის გამორიცხვით, 11.5% შეადგინა. ამასთან, სესხების ფარდობა მთლიან შიდა პროდუქტთან გრძელვადიან ტრენდს კვლავ აჭარბებს, რაც წინა პერიოდებში მაღალი საკრედიტო ზრდისა და გაცვლითი კურსის ეფექტს ასახავს. გაზრდილი გეპი ვალის ტვირთის და მოწყვლადობის ზრდაზე მიუთითებს, განსაკუთრებით კორპორატიულ სექტორში. კორონავირუსის გავრცელების შემდეგ, საწყის ეტაპზე საკრედიტო აქტივობა მნიშვნელოვნად შენელდა, თუმცა ბოლო თვეებში კვლავ გაიზარდა და არსებული ტენდენციის შენარჩუნების შემთხვევაში წელს საკრედიტო პორტფელის ზრდა 10%-ის ფარგლებში იქნება. როგორც ფინანსური სტაბილურობის კომიტეტის წინა განცხადებებში იყო აღნიშნული, ეროვნული ბანკი მიმდინარე წელს კონტრციკლური ბუფერის მოთხოვნას არ გაზრდის. ხოლო საბაზო სცენარის რეალიზების შემთხვევაში, მიმდინარე წელს გამოთავისუფლებული კაპიტალის ბუფერების აღდგენის გეგმა და მათი ეტაპობრივად თარიღები 2021 წელს გამოცხადდება და საბანკო სექტორს საკმარისი დრო მიეცემა ბუფერების თავიდან დასაგროვებლად, რათა აღნიშნული ბუფერები ეტაპობრივად და განსაკუთრებული სირთულეების გარეშე შეივსოს.

წყარო: სებ; საქსტატი

*ნომინალური მშპ-ის ზრდა ბოლო 4 კვარტლის მშპ-ის წლიურ ზრდას ასახავს.

**სესხები მოიცავს ბანკების და მიკროსაფინანსო ორგანიზაციების მიერ გაცემულ სესხებსა და, ასევე, კომპანიების მიერ ადგილობრივად გამოშვებულ ობლიგაციებს. ხოლო

*** სესხების მშპ-თან ფარდობის გაპი წარმოადგენს სხვაობას სესხების მშპ-თან ფარდობასა და მის გრძელვადიან ტრენდს შორის. ტრენდის შესაფასებლად, ბაზელის რეკომენდაციის შესაბამისად, გამოყენებულია HP ფილტრი.

მიუხედავად საგრძნობი შემცირებისა, დოლარიზაცია ფინანსური სექტორისთვის კვლავ ერთერთ მთავარ გამოწვევად რჩება. უცხოური ვალუტის სესხებს, ერთი მხრივ, თან ახლავს გაცვლითი კურსის რისკი, ხოლო, მეორე მხრივ, საპროცენტო რისკი, რომლის პოტენციური საშუალოვადიანი გავლენა განსაკუთრებით საყურადღებოა დღეს, მსოფლიო ბაზრებზე აშშ დოლარსა და ევროზე ისტორიულად დაბალი საპროცენტო განაკვეთების პირობებში. კრიზისამდელ პერიოდში ეროვნულმა ბანკმა სესხების დოლარიზაციის შემცირების მიზნით რიგი მაკროპრუდენციული ზომები გაატარა, რამაც ხელი შეუწყო არსებული მოწყვლადობის მნიშვნელოვან შემცირებას. თუმცა, დაკრედიტებაში უცხოური ვალუტის სესხების კვლავ მაღალი წილისა და გაცვლითი კურსის გაზრდილი მერყეობის ფონზე, დოლარიზაცია რჩება არაჰეჯირებული მსესხებლებისა და, ჯამურად, ფინანსური სისტემის მდგრადობის ძირითად რისკად.

აღსანიშნავია, რომ დღევანდელი გადმოსახედიდან, როდესაც პანდემიის გავლენის მასშტაბების შეფასება უკეთესად არის შესაძლებელი, შოკის შესაძლო გავლენა ფინანსურ სექტორზე დიდწილად უკვე ასახულია. თუმცა, კვლავ ნარჩუნდება მაღალი გაურკვევლობა, მათ შორის, პანდემიის დასრულების ვადებთან დაკავშირებით. საქართველოს ეროვნული ბანკი განაგრძობს ქვეყნის ფინანსური სტაბილურობის მუდმივ მონიტორინგს, საშინაო და საგარეო რისკების შეფასებას და საჭიროებისამებრ გამოიყენებს მის ხელთ არსებულ ყველა ინსტრუმენტს შესაძლო რისკების მინიმიზაციისთვის.

ფინანსური სტაბილურობის კომიტეტის მორიგი სხდომა 2021 წლის 24 თებერვალს გაიმართება.